Como usar opções minimizando riscos: aprenda a usar as estratégias de touro e urso e aumente o seu potencial de lucro

Neste artigo falaremos sobre a estratégia de touro e da estratégia de urso na bolsa de valores: fazer trades com opções não precisa ser um deus-nos-acuda em que se parte para o tudo ou nada ou para situações em que o iniciante mal sabe onde está se metendo.

Há modos de usar as opções de uma maneira inteligente, controlando o risco e visando objetivos claros em diferentes cenários da bolsa de valores.

Um desses modos são as operações estruturadas em opções. Duas das mais populares são as travas de alta (bull spread) ou estratégia de touro e as travas de baixa (bear spread) ou estratégia de urso.

O que são opções

Você, que está começando, vai ouvir muito coisas do tipo:

– Não mexa em opções!

– Fuja de opções!

– Opções são coisa do demo!

Calma, não é bem assim.

Opções foram criadas para proteger uma carteira de ações ou garantir que eu pudesse comprar certas ações a um preço determinado em certa data.

Assim, uma opção é como um seguro. Eu tenho mil ações que custam R$ 40 cada. Quero vendê-las mês que vem, mas não quero que elas custem menos que R$ 38. Não tenho como controlar isso.

Então compro mil opções de venda que me dão direito a vendê-las a R$ 38 por, digamos, R$ 0,30 cada (esse valor se chama “prêmio”). Se elas estiverem custando R$ 42, não preciso exercer meu direito de venda a R$ 38.

Mas se elas tiverem caído para R$ 35, comprar esse “seguro” veio bem a calhar.

O mesmo para opções de compra: se preciso comprar ações daqui um mês e preciso pagar R$ 35 por elas, comprarei opções de compra a esse preço de exercício (também chamado de strike).

Se na data da compra elas estiverem custando R$ 38, poderei comprar a R$ 35, graças às opções.

Acontece que as opções flutuam em alta intensidade de acordo com a proximidade da data de exercício (vencimento) e com a proximidade ou distância do preço de exercício em relação ao preço de mercado. Por isso são usadas para especular.

Mas não é disso que estamos falando aqui. Este artigo é sobre estratégia de touro e estratégia de urso.

Se quiser saber sobre opções, leia nosso artigo específico sobre o tema.

- Estratégia de Touro e Urso: conheça essa tática para ganhar em opções

- Por que deveria usar a estratégia de touro e urso?

- Como funcionam a estratégia urso e a estratégia touro?

- Trava de alta (Touro)

- Exemplo prático de uma operação utilizando trava de alta ou estratégia de touro

- Trava de baixa (Urso)

- Exemplo prático de uma operação utilizando trava de baixa ou estratégia de urso

- Dicas

- Vale a pena utilizar estratégias de touro e de urso?

- Conclusão

1. ESTRATÉGIA DE TOURO E URSO: CONHEÇA ESSA TÁTICA PARA GANHAR EM OPÇÕES?

A estratégia de touro e a estratégia de urso são ideais para se ganhar dinheiro na bolsa de valores usando opções em situações em que o mercado tem uma direção definida.

- Estratégia touro: quando o mercado está em alta

- Estratégia urso: quando o mercado está em baixa

Talvez você esteja se perguntando o que esses bichos têm a ver com a bolsa de valores, opções, ações e essa coisa toda.

Convencionou-se que, quando o mercado está em alta, isso significa que os touros (compradores) estão em ação. Lembre-se: o touro chifra para cima.

E também convencionou-se que, quando o mercado está em baixa, são os ursos (vendedores) que estão atacando. O urso ataca seu inimigo golpeando para baixo com a pata.

O que é a estratégia de touro e a estratégia de urso?

As duas estratégias são muito parecidas. Apenas funcionam em sentidos contrários.

Pode-se executá-las com opções de compra e de venda, mas, como no Brasil as de compra tem maior liquidez, vamos explicar a estratégia de touro e estratégia de urso apenas com opções de compra. E também para facilitar o entendimento.

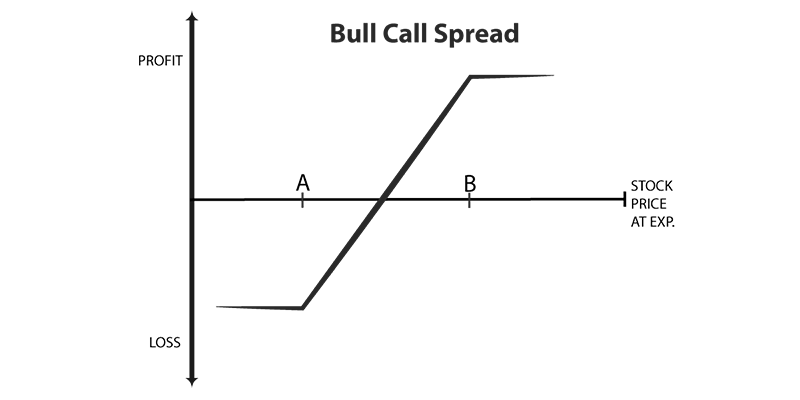

- Estratégia de touro: a ideia da estratégia de touro é ganhar quando detectamos que o mercado está em alta. Adquirimos uma opção de compra (pagando um prêmio) com preço de exercício inferior e vendemos (lançamos) uma opção de compra com preço de exercício superior. O prejuízo máximo sempre será a diferença entre o prêmio que paguei ao comprar a de preço de exercício mais baixo e o prêmio que recebi pela de valor mais alto. O lucro máximo é a diferença entre os dois preços de exercício. Nos exemplos, você vai entender melhor.

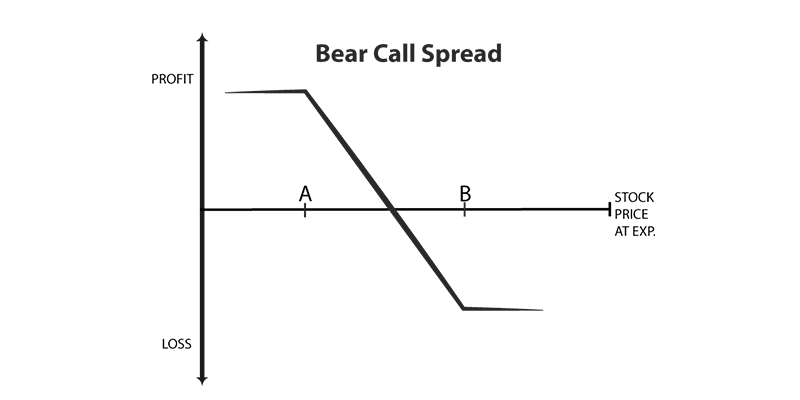

- Estratégia de urso: a estratégia de urso ou trava de baixa visa o lucro em mercados baixistas. Neste caso, a coisa é invertida: adquirimos uma opção de compra com preço de exercício superior e vendemos uma com preço de exercício inferior. O lucro máximo é a receita que se obteve na montagem da operação. Já o prejuízo máximo é a diferença entre os dois preços de exercício. Do mesmo modo, no exemplo, você vai entender melhor o funcionamento da estratégia de urso.

2. POR QUE DEVERIA USAR A ESTRATÉGIA DE URSO E DE TOURO?

Existem algumas boas razões para se usar as estratégias de urso e de touro:

- Controle imediato sobre o lucro ou o prejuízo máximo.

- O mesmo tipo de operação usando-se ações teria um investimento de capital muito maior, às vezes inacessível para iniciantes ou dispendendo relocação de dinheiro de quem já estivesse comprometido em outras operações.

- Uso seguro de opções em cenários de mercado bem definidos: esse tipo de estratégia (touro e urso) só funciona bem em uma bolsa claramente altista ou baixista.

3. COMO FUNCIONAM AS ESTRATÉGIAS DE TOURO E DE URSO?

Como pudemos ver e como ficará claro nos exemplos:

- Na estratégia do touro, o prejuízo máximo é o custo da montagem da operação e o lucro máximo é a diferença entre os preços de exercícios das opções de compra.

- Na estratégia do urso, o prejuízo máximo é a diferença entre os preços de exercício e o lucro máximo é o valor que se obteve na montagem da operação.

4. TRAVA DE ALTA (TOURO)

Na estratégia de Touro ou trava de alta vamos usar opções de compra a fim de potencializar uma chance de lucro e reduzindo ou limitando a possibilidade de perdas.

Se o mercado continuar a subir, o lucro é líquido e certo.

A estratégia consiste basicamente em comprar opções de compra de strike inferior e vender opções de compra com strike superior.

5. EXEMPLO PRÁTICO DE UMA OPERAÇÃO UTILIZANDO TRAVA DE ALTA OU ESTRATÉGIA DE TOURO

A melhor maneira de entender o funcionamento de uma operação com estratégia de touro ou trava de alta é usar um exemplo prático. Então, vamos lá.

Todos os valores usados são fictícios, embora aproximados da realidade.

Imagine que determinada ação está hoje custando R$ 22 e está em tendência de alta. Este é o momento ideal para fazer uma estratégia de touro.

Para isso, vamos fazer o seguinte:

- Comprar mil opções com strike em R$ 23. Como cada uma custa R$ 1,10, pagamos um prêmio total de R$ 1100.

- Vender mil opções com strike em R$ 25. Como cada opção vale R$ 0,40, recebemos R$ 400.

- Esse é nosso prejuízo máximo, o custo da montagem da operação: R$ 700.

Observe que se nós tivéssemos que comprar o mesmo número de ações, o valor do investimento estaria na casa das dezenas de milhares de reais.

Agora vamos ver o que acontece em diferentes cenários:

- A ação não permanece em alta e, no dia do vencimento das opções, estão custando R$ 21. Ora, nós não vamos exercer nosso direito de comprar as ações por R$ 23 que adquirimos… à mercado está mais barato. A outra ponta, para quem vendemos o direito de adquirir as ações por R$ 25 também não o fará. Todas as opções, então, “viram pó” e o prejuízo é de R$ 700.

- A ação continua a subir durante um tempo, mas lateraliza e, depois de um tempo, fecha em R$ 24 no dia do vencimento das opções. Lembre-se que você adquiriu o direito de comprar mil ações por R$ 23. Vendendo as ações a preço de mercado, seu lucro é de R$ 1.000, menos os R$ 700 do custo da operação. Então lucramos R$ 300 líquidos (estamos considerando os custos como taxas de corretagem e outras para efeitos didáticos). Ah, sim, as opções que vendemos não serão exercidas porque a cotação está abaixo do preço de strike.

- O melhor cenário para nossa estratégia de touro é se as ações realmente continuam a subir e ultrapassam os R$ 25. Não importa se é R$ 25,01 ou R$ 40, o lucro será o mesmo. Vejamos o caso de as ações custarem agora R$ 26 no dia do vencimento: como as ações custam mais de R$ 23, vou exercer minhas opções e comprá-las por esse preço. Mas não posso vender a R$ 26. Ao lançar mil opções com strike a R$ 25, me comprometi a vendê-las a este preço. Ainda assim, é lucro: R$ 2 por ação, um total de R$ 2 mil. Menos os R$ 700 de custo, temos um lucro líquido de R$ 1300. Ganhamos isso arriscando R$ 700, uma política de gerenciamento de risco bem razoável.

Note que, na estratégia de touro com opções, é muito fácil determinar o lucro máximo e o prejuízo máximo.

- Prejuízo máximo = (preço da ação de strike mais baixo – preço da ação de strike mais alto) x número de opções.

- Lucro máximo = [(strike mais alto – strike mais baixo) x número de opções] – prejuízo máximo.

6. TRAVA DE BAIXA (URSO)

Na estratégia de urso ou trava de baixa vamos usar opções de compra para potencializar uma chance de lucro e reduzindo ou limitando a possibilidade de perdas.

Mas, desta vez, em um mercado ou em um ativo visivelmente de baixa. Se o mercado continuar a cair, certamente lucraremos

A estratégia consiste basicamente em vender opções de compra de strike mais baixo e comprar opções de compra com strike mais alto.

A diferença é que, para montar a operação, teremos entrada de dinheiro. Essa entrada de dinheiro é, de fato, nosso lucro máximo.

Isso acontece porque opções de strike mais alto são mais baratas e são essas que vamos comprar e as de strike mais baixo, mas próximas da cotação atual do ativo, são mais caras, porque têm mais chance de serem exercidas.

Mas, para entender tudo isso, precisamos de um exemplo prático.

7. EXEMPLO PRÁTICO DE UMA OPERAÇÃO UTILIZANDO TRAVA DE BAIXA OU ESTRATÉGIA DE URSO

Vamos montar uma trava de baixa ou estratégia de urso:

- Vendemos mil opções de compra com strike em R$23. Cada uma custa R$ 1,10 e recebemos um prêmio de R$ 1.100

- Comprarmos mil opções de compra com strike em R$ 25. Cada uma custa R$ 0,30. Então pagamos um prêmio de R$ 300

Fazendo a matemática básica, sabemos que a montagem da operação de urso nos rendeu R$ 800.

Agora nos resta ver o que acontece em diferentes cenários:

- As ações caem ao preço de R$ 22. Nenhuma das opções envolvidas na operação será exercida: afinal, quem comprou minhas opções com strike em R$ 23 não irá comprar as ações a um preço mais caro do que a mercado. Nós também não exerceremos o direito de comprar a R$ 25, não faria sentido. As opções viram pó e podemos ficar com o que embolsamos no momento da montagem da operação de urso: R$ 800

- As ações caem até certo ponto e, depois, andam de lado, ficando em R$ 24. Aqueles para quem vendemos as opções com strike em R$ 23 poderão exercê-las. Lembre-se de que são mil opções. Teremos que comprar as ações a R$ 24 e vender a R$ 23, o que dá um prejuízo de R$ 1.000, menos a entrada de R$ 800 do início da operação. Um prejuízo líquido de R$ 200.

- O pior cenário é se as ações subirem acima de R$ 25. Nesse caso, todas as opções serão exercidas. Digamos que as ações estejam valendo R$ 40 agora. Eu posso compra-las a R$ 25. Seria um belo lucro se eu não tivesse a obrigação de vendê-las a R$ 23. Assim, meu prejuízo é de R$ 2 mil menos os R$ 800 que entraram no início da operação. Um prejuízo líquido de R$ 1200. Arriscamos R$ 1200 na esperança de ganhar R$ 800, uma relação de ganho e perda não muito boa.

Note que é fácil determinar qual será nosso prejuízo máximo e nosso lucro máximo numa operação com opções em estratégia de touro.

- Lucro máximo = (preço da ação de strike mais baixo – preço da ação de strike mais alto) x número de opções

- Prejuízo máximo = [(strike mais alto – strike mais baixo) x número de opções] – lucro máximo

O risco pode ser reduzido aproximando-se os dois strikes, mas a entrada de dinheiro na montagem da operação também pode diminuir.

8. DICAS PARA A ESTRATÉGIA DE URSO

- Para montagem de travas de baixa, as corretoras exigem que seja chamada margem no valor da diferença entre os strikes vendido e comprado. Isso é para garantir que o investidor terá como pagar caso haja prejuízo. Se a diferença é de R$ 2 e a estratégia envolve mil opções, terei que ter R$ 2 mil de garantia.

- Montar a estratégia de touro com strikes mais próximos ao preço à vista da ação ou mais distantes. Quanto mais “fora do dinheiro”, isto é, quanto mais para “cima” estiver a trava, menor o risco de ser exercido, mas também menor o prêmio recebido pela montagem.

- Quanto mais próxima do valor atual da ação, maior a chance de ser exercido, mas maior o prêmio recebido na montagem da estratégia de urso.

9. VALE A PENA UTILIZAR AS ESTRATÉGIAS DE TOURO E URSO?

Como as opções têm custo menor do que as ações, habitualmente, trata-se de uma forma de alavancar o seu capital. Isto é, não precisamos pagar por ações, mais caras, usando em vez disso, opções.

Alavancar-se comprando opções a seco sempre é um risco, por outro lado. O risco de que elas “virem pó” se estiverem longe do preço de exercício próximo à data de vencimento é grande.

Por outro lado, as estratégias de touro e de urso, embora limitem o lucro, limitam também a perda no caso de a operação ir para o lado que não desejamos.

10. CONCLUSÃO

As estratégias de touro (bull spread ou trava de alta) e de urso (bear spread ou trava de baixa) são seguras se aplicadas corretamente.

Uma de suas vantagens mais claras é a determinação do risco imediatamente na montagem da operação, pois ele é exatamente o custo da montagem da trava. Ou, no caso, da estratégia de urso, o risco é a diferença entre os dois strikes.

Assim, é possível fazer a avaliação de se estamos arriscando muito por um lucro máximo pequeno.

Os preços das opções adquiridas e vendidas devem, sim, ser compensados pela diferença entre as duas, que é o que vai determinar o lucro máximo em caso de sucesso.

Além disso, as travas de alta (touro) e de baixa (urso) são as operações estruturadas com opções de mais fácil entendimento.

Gostou do Artigo?

Deixe nos comentários sua opinião sobre o nosso material!